متن دستورالعمل تبصره ماده ۱۰۰ قانون مالیات های مستقیم

فهرست

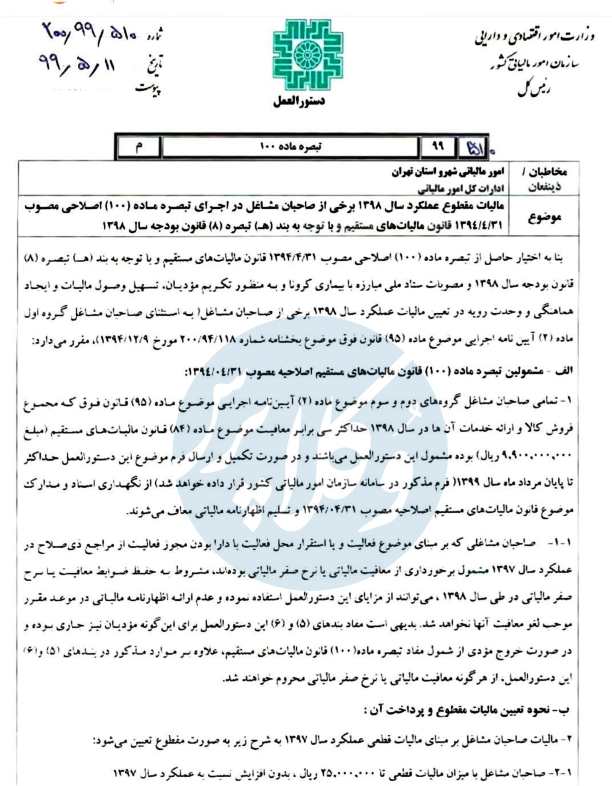

وکلاپرس ـ دستورالعمل تبصره ماده ۱۰۰ قانون مالیات های مستقیم در تاریخ ۱۱ مرداد ۱۳۹۹ ابلاغ شد. وکلای دادگستری باید بر اساس این دستورالعمل به تکالیف مالیات عملکرد خود در سال ۹۸ عمل کنند.

به گزارش وکلاپرس، رییس سازمان امور مالیاتی با صدور دستورالعملی در تاریخ ۱۱ مرداد، نحوه تعیین مالیات مقطوع برخی مشاغل بابت عملکرد سال ۱۳۹۸ در اجرای تبصره ماده ۱۰۰ اصلاحی قانون مالیات های مستقیم مصوب را ابلاغ کرد.

با توجه به شیوع ویروس کرونا و مشکلات پیش آمده برای صنوف و مشاغل، مهلت انجام تکالیف مالیاتی سال ۹۸ برای وکلای دادگستری و دیگر صنوف علیرغم روال هر ساله تا پایان مرداد ماه اعلام شده است.

بیشتر بخوانید:

در ادامه دستورالعمل تبصره ماده ۱۰۰ قانون مالیات های مستقیم را خواهید خواند.

تبصره ماده ۱۰۰ قانون مالیات های مستقیم

بنا به اختیار حاصل از تبصره ماده ۱۰۰ اصلاحی مصوب ۱۳۹۴/۴/۳۱ قانون مالیاتهای مستقیم و با توجه به بند هـ تبصره ۸ قانون بودجه سال ۱۳۹۸ و مصوبات ستاد ملی مبارزه با بیماری کرونا و بهمنظور تکریم مؤدیان، تسهیل وصول مالیات و ایجاد هماهنگی و وحدت رویه در تعیین مالیات عملکرد سال ۱۳۹۸ برخی از صاحبان مشاغل (بهاستثنای صاحبان مشاغل گروه اول ماده (۲) آییننامه اجرایی موضوع ماده (۹۵) قانون فوق موضوع بخشنامه شماره ۲۰۰/۹۴/۱۱۸ مورخ ۱۳۹۴/۹/۱۲)، مقرر میدارد:

الف) مشمولین تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم اصلاحیه مصوب ۱۳۹۴/۴/۳۱ :

۱. تمامی صاحبان مشاغل گروههای دوم و سوم موضوع ماده ۲ آییننامه اجرایی موضوع ماده ۹۵ قانون فوق که مجموع فروش کالا و ارائه خدمات آنها در سال ۱۳۹۸ حداکثر سی برابر معافیت موضوع ماده ۸۴ قانون مالیاتهای مستقیم (مبلغ ۹.۹۰۰.۰۰۰.۰۰۰ ریال) بوده مشمول این دستورالعمل میباشند و در صورت تکمیل و ارسال فرم موضوع این دستورالعمل حداکثر تا پایان مرداد ماه سال ۱۳۹۹(فرم مذکور در سامانه سازمان امور مالیاتی کشور قرار داده خواهد شد) از نگهداری اسناد و مدارک موضوع قانون مالیاتهای مستقیم اصلاحیه مصوب ۱۳۹۴/۴/۳۱ و تسلیم اظهارنامه مالیاتی معاف میشوند.

۱-۱. صاحبان مشاغلی که بر مبنای موضوع فعالیت و یا استقرار محل فعالیت با دارا بودن مجوز فعالیت از مراجع ذیصلاح در عملکرد سال ۱۳۹۷ مشمول برخورداری از معافیت مالیاتی یا نرخ صفر مالیاتی بودهاند، مشروط به حفظ ضوابط معافیت یا نرخ صفر مالیاتی در طی سال ۱۳۹۸، میتوانند از مزایای این دستورالعمل استفاده نموده و عدم ارائه اظهارنامه مالیاتی در موعد مقرر موجب لغو معافیت آنها نخواهد شد. بدیهی است مفاد بندهای ۵ و ۶ این دستورالعمل برای اینگونه مؤدیان نیز جاری بوده و در صورت خروج مؤدی از شمول مفاد تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم، علاوه بر موارد مذکور در بندهای ۵ و ۶ این دستورالعمل، از هرگونه معافیت مالیاتی یا نرخ صفر مالیاتی محروم خواهند شد.

ب) نحوه تعیین مالیات مقطوع و پرداخت آن:

۲. مالیات صاحبان مشاغل بر مبنای مالیات قطعی عملکرد سال ۱۳۹۷ به شرح زیر بهصورت مقطوع تعیین میشود:

۲-۱. صاحبان مشاغل با میزان مالیات قطعی تا ۲۵.۰۰۰.۰۰۰ ریال، بدون افزایش نسبت به عملکرد سال ۱۳۹۷

۲-۲. صاحبان مشاغل با میزان مالیات قطعی از ۲۵.۰۰۰.۰۰۱ ریال تا ۵۰.۰۰۰.۰۰۰ ریال، با ۴% (چهار درصد) افزایش نسبت به عملکرد سال ۱۳۹۷

۲-۳. صاحبان مشاغل با میزان مالیات قطعی از ۵۰.۰۰۰.۰۰۱ ریال تا ۱۰۰.۰۰۰.۰۰۰ ریال، با ۸% (هشت درصد) افزایش نسبت به عملکرد سال ۱۳۹۷

۲-۴. صاحبان مشاغل مالیاتی با میزان مالیات قطعی بیشتر از ۱۰۰.۰۰۰.۰۰۰ ریال با ۱۲% (دوازده درصد) افزایش نسبت به عملکرد سال ۱۳۹۷

تذکر: بندهای فوق مربوط به مؤدیانی است که مجموع فروش کالا و ارائه خدمات آنها در سال ۱۳۹۸ از مبلغ ۹.۹۰۰.۰۰۰.۰۰۰ ریال بیشتر نباشد. مؤدیانی که میزان فروش کالا و ارائه خدمات آنها در سال ۱۳۹۸ بیش از مبلغ مذکور است، مکلف به تسلیم اظهارنامه و پرداخت مالیات متعلق با رعایت مقررات مربوط میباشند.

بیشتر بخوانید:

۳. صاحبان مشاغلی که تمایل به استفاده از شرایط این دستورالعمل را دارند، میبایست از طریق سیستم الکترونیکی (طبق فرم مربوط) از طریق پایگاه اینترنتی http://tax.gov.ir مراتب را به سازمان امور مالیاتی کشور اعلام نمایند.

۴. در خصوص صاحبان مشاغلی که امکان پرداخت مالیات مقطوع موضوع این دستورالعمل را بهصورت یکجا تا پایان مردادماه سال ۱۳۹۹ نداشته باشند، مالیات مقطوع فوق حداکثر تا پنج ماه بهصورت مساوی تقسیط میشود. عدم پرداخت بهموقع مالیات و یا در صورت تقسیط، عدم پرداخت اقساط در سررسیدهای مقرر مشمول جریمه موضوع ماده ۱۹۰ قانون مالیاتهای مستقیم خواهد بود.

۵. هرگاه اسناد و مدارک مثبته ای به دست آید که مشخص شود مجموع فروش کالا و ارائه خدمات مؤدی در سال ۱۳۹۸ بیش از مبلغ ابرازی بهعنوان فروش کالا و خدمات و سایر درآمدهای فرم موضوع بند ۳ این دستورالعمل بوده، مشروط به این که مجموع درآمد مؤدی از حدنصاب مقرر (۹.۹۰۰.۰۰۰.۰۰۰ ریال) تجاوز ننماید، با رعایت مقررات بند ۱-۴ ماده ۴۱ آییننامه اجرایی موضوع ماده ۲۱۹ قانون مالیاتهای مستقیم نسبت به محاسبه و مطالبه مابهالتفاوت مالیات متعلقه با رعایت مقررات اقدام خواهد شد.

۶. هرگاه اسناد و مدارک مثبته ای به دست آید که مشخص شود مجموع فروش کالا و ارائه خدمات مؤدی در سال ۱۳۹۸ بیش از مبلغ ۹.۹۰۰.۰۰۰.۰۰۰ ریال بوده، مؤدی مذکور مشمول مفاد تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم نبوده و علاوه بر محاسبه و مطالبه مالیات وفق مقررات ماده ۹۷ قانون مالیاتهای مستقیم، مشمول جرائم متعلقه بهویژه جریمه عدم تسلیم اظهارنامه مالیاتی در موعد مقرر قانونی و همچنین عدم امکان استفاده از معافیتهای قانونی از جمله معافیت موضوع ماده ۱۰۱ قانون مالیاتهای مستقیم خواهد شد.

ج) سایر موارد:

۸. صاحبان مشاغل صدرالذکر که سال ۱۳۹۸ اولین سال فعالیت آنها بوده است، مشمول برخورداری از مفاد این دستورالعمل نخواهند بود و لذا مکلف به انجام تکالیف قانونی مقرر (از جمله تسلیم اظهارنامه مالیاتی در موعد مقرر) میباشند.

۹. هرگونه تغییر محل فعالیت در سال ۱۳۹۸ نسبت به محل فعالیت در سال ۱۳۹۷ با عنایت به مفاد ماده ۳ آییننامه اجرایی موضوع تبصره ۳ ماده ۱۶۹ قانون مالیاتهای مستقیم مشمول ثبتنام جدید بوده و مؤدی در محل فعالیت جدید مشمول این دستورالعمل نخواهد بود (بهاستثناء مشاغل موضوع آییننامه مذکور که بر اساس مجوز صادره از طرف مراجع ذیصلاح بیش از یک محل فعالیت برای همان مجوز داشته باشند).

۱۰. آن دسته از صاحبان مشاغلی که مالیات عملکرد سال ۱۳۹۷ آنها حسب مورد با اعمال مقررات موضوع مواد ۱۳۷، ۱۶۵ و ۱۷۲ قانون مالیاتهای مستقیم محاسبه شده و یا در طی سال ۱۳۹۷ بهصورت کامل فعالیت نداشتهاند، ابتدا باید مالیات سال ۱۳۹۷ آنها بدون رعایت موارد مذکور محاسبه و سپس مبنای رشد مورد نظر قرار گیرد.

۱۱. مالیات عملکرد سال ۱۳۹۸ مؤدیان موضوع این دستورالعمل درصورتیکه اظهارنامه مالیاتی عملکرد سال ۱۳۹۸ خود را در موعد مقرر قانونی تسلیم نمایند یا پس از تسلیم اظهارنامه مالیاتی نسبت به تسلیم فرم موضوع بند ۱ این دستورالعمل اقدام ننموده باشند (بهعنوان آخرین اقدام مؤدی قبل از پایان مرداد سال ۱۳۹۹) و یا در مهلت مقرر فرم مربوط را به سازمان امور مالیاتی کشور تسلیم نکنند و یا متقاضی اعمال مقررات قانونی از جمله مفاد مواد ۱۳۷، ۱۶۵ و ۱۷۲ قانون مالیاتهای مستقیم در خصوص درآمد عملکرد سال ۱۳۹۸ خود هستند، از شمول این دستورالعمل خارج بوده و با رعایت مقررات مربوطه تعیین خواهد شد.

۱۲. کلیه خریداران سکه که در سال ۱۳۹۸ نسبت به دریافت سکه از بانک مرکزی جمهوری اسلامی ایران اقدام نمودهاند، مشمول مفاد این دستورالعمل نمیباشند. مؤدیان مذکور مکلف به رعایت تکالیف مقرر قانونی مربوط خواهند بود.

۱۳. آن دسته از صاحبان مشاغل موضوع بند الف این دستورالعمل که مالیات تشخیصی عملکرد سال ۱۳۹۷ آنان به قطعیت نرسیده است در صورت تکمیل و ارسال فرم مربوط با اعمال درصدهای تعیین شده مطابق بند ب این دستورالعمل به نسبت مالیات تشخیصی عملکرد سال ۱۳۹۷، مشمول این دستورالعمل خواهند بود. بدیهی است چنانچه مالیات عملکرد سال ۱۳۹۷ مؤدیان موضوع این بند در فرایند رسیدگی و دادرسی مالیاتی، کاهش یابد این امر تأثیری در میزان مالیات مقطوع پذیرفتهشده عملکرد سال ۱۳۹۸ آنها نخواهد داشت.

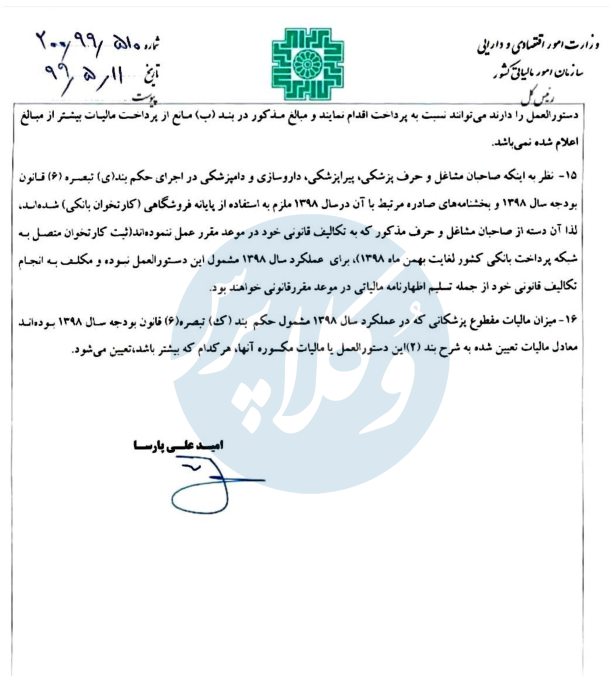

۱۴. صاحبان مشاغلی که با توجه به میزان سوددهی فعالیت خود درخواست پرداخت مالیات بیش از مبالغ مندرج در بند ب این دستورالعمل را دارند میتوانند نسبت به پرداخت اقدام نمایند و مبالغ مذکور در بند ب مانع از پرداخت مالیات بیشتر از مبالغ اعلامشده نیست.

بیشتر بخوانید:

۱۵. نظر به اینکه صاحبان مشاغل و حرف پزشکی، پیراپزشکی، داروسازی و دامپزشکی در اجرای حکم بند ی تبصره ۶ قانون بودجه سال ۱۳۹۸ و بخشنامههای صادره مرتبط با آن در سال ۱۳۹۸ ملزم به استفاده از پایانه فروشگاهی (کارتخوان بانکی) شدهاند، لذا آن دسته از صاحبان مشاغل و حرف مذکور که به تکالیف قانونی خود در موعد مقرر عمل ننمودهاند (ثبت کارتخوان متصل به شبکه پرداخت بانکی کشور لغایت بهمنماه ۱۳۹۸)، برای عملکرد سال ۱۳۹۸ مشمول این دستورالعمل نبوده و مکلف به انجام تکالیف قانونی خود از جمله تسلیم اظهارنامه مالیاتی در موعد مقرر قانونی خواهند بود.

۱۶. میزان مالیات مقطوع پزشکانی که در عملکرد سال ۱۳۹۸ مشمول حکم بند ک تبصره ۶ قانون بودجه سال ۱۳۹۸ بودهاند معادل مالیات تعیین شده به شرح بند ۲ این دستورالعمل یا مالیات مکسوره آنها، هرکدام که بیشتر باشد، تعیین میشود.

تصویر دستورالعمل را در زیر مشاهده نمایید.