دستگیری یک متظاهر به وکالت با سه فقره کلاهبرداری در کرج

وکلاپرس- رییس پلیس آگاهی استان البرز از دستگیری شخصی که با جعل عنوان وکیل پایه یک دادگستری برای دفاع از یک پرونده در مراجع قضائی حاضرشده بود خبر داد.

به گزارش وکلاپرس به نقل از فارس، محمد نادربیگی، رییس پلیس آگاهی استان البرز، گفت: کارآگاهان پایگاه یکم پلیس آگاهی با انجام اقدامات اطلاعاتی از فعالیت شخصی در زمینه وکالت و جعل عنوان وکیل پایه یک دادگستری مطلع و بررسی موضوع را در دستور کار خود قرار دادند.

وی افزود: در ادامه کارآگاهان با انجام اقدامات پلیسی متهم را در حالی که برای دفاع از یک پرونده در مراجع قضائی حاضرشده بود، نامبرده را شناسایی و دستگیر کردند.

بیشتر بخوانید:

- نمونه رای محکومیت به اتهام تظاهر به وکالت با پیگیری کانون وکلای قم (شماره یک)

- نظریه مشورتی درباره تظاهر به وکالت در فرض مشاوره حقوقی توسط قضات و کارمندان دادگستری

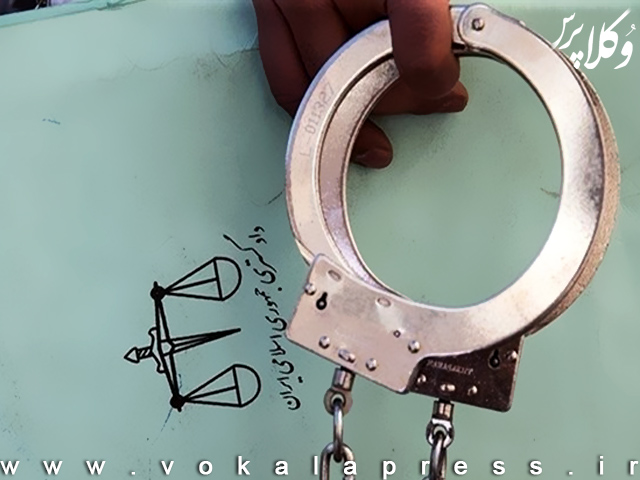

اقرار متهم به جعل عنوان وکیل پایه یک دادگستری و انجام ۳ فقره کلاهبرداری

رئیس پلیس آگاهی استان البرز با اشاره به اقرار متهم به جعل عنوان وکیل پایه یک دادگستری و انجام ۳ فقره کلاهبرداری از این طریق، گفت: متهم پس از تکمیل تحقیقات برای انجام مراحل قانونی به مراجع قضایی معرفی شد.

نادربیگی در پایان از شهروندان درخواست کرد به هیچ عنوان به چرب زبانی و اظهارات فریبکارانه افراد ناشناس اعتماد نکرده و برای انجام امور حقوقی خود به کارشناسان دفاتر معتبر وکالت مراجعه کنند.

منبع: فارس